投資信託の取り崩しストラテジーから買付銘柄を考える

本稿は私の個人的な見解に基づくものであり、私の所属する組織とは何ら関係はございません。また前触れなく本稿を削除することがあります。

株や投資信託、買うのは簡単ですが、売るのは難しいです。難しく感じる理由のひとつは、価格の動きが激しく思った通りの価格で売れないから。特に投資信託は、指値指定で(売却基準価額を指定して)売ることはできません。指定できるのは、売る日と売る量だけです。どれだけの口数を売るかは指定できても、いくらで売るかは決められません。だから高く売れるときもあれば、安く売れてしまうときもあります。買うときにはお買い物につきものの多幸感にあふれますが、売ったときには、あまり儲からなかった、損したとブルーになることもしばしばです。また売却によってそれなりに利益が出ていたとしても、自分が売却した銘柄が将来高くなって、そんなことなら売却せずにホールドしていればよかったと売却を後悔する…そんな後悔をしたくがないために売却の意思決定そのものを避けようとします(そういう心持ちを行動経済学では後悔回避バイアスと呼びます)。

ことほど左様に難しい売り。克服するには数多くの売りを経験するしかありません。多くの売りを経験していれば、思い通りの価格で売れることが少ないことを悟ります。悟ると個別の売買結果で気に病むことが少なくなります。大局で判断するようになります。気に病まなくなる、一喜一憂がなくなるのは、もしかしたらよいことではないかもしれません。でも資産運用を他人に任せるのが投資信託。一喜一憂したければ株やETFを売買しましょう。

本稿では心残りなく売る、取り崩す方法を考えます。そのうえで取り崩しを前提とした銘柄選びをちょっとだけ考えます。

本稿の対象は売りが難しいと感じている人です。難しい理由はひとそれぞれなので、思いもよらないような難しさを感じている方は、その理由を教えていただけると幸いです。

本稿の対象とならないのは…

現役バリバリの方。取り崩しなど考えずにほったらかし投資で資産運用してください。リタイヤするころにはあなたのリスク資産は何倍にもなっていることでしょう(ほんとうか?)。

取り崩しをストラテジーに落として定式化するので、含み益の増減に一喜一憂する方も対象外です。

住宅ローンのある方は、、、余裕資金は繰り上げ返済して利息を軽減するというのがFP的通説ですが、安い金利でお金を借りて(住宅ローン減税の活用を含む)高い益利回りで運用するのもアリなので、利息に勝てる実現利益の創出を考えている方は対象です。

(1)資本回収係数と定期売却

資本回収係数とは、手持ち資金を複利運用しながら一定の期間にわたって取り崩した場合に毎年受け取ることができる割合を示します。

https://www.ifinance.ne.jp/learn/lifeplan/lpl_10.html

例えば、利回り6ポイントの金融資産を20年かけて取り崩すには、毎年0.08718(8.718%)ずつ取り崩せばよい、となります。

乱暴ですが、金融資産を投資信託に置き換えます。設定から現在までの全期間にわたって、リターンが6ポイントを下回らない投資信託を、20年かけて取り崩すには、毎年8.718%ずつ取り崩せばよい、ということです。12で割って毎月に直す(←厳密には違います)と0.7625%です。

売却設定すれば自動で投資信託を取り崩してくれる、定期売却サービスを提供している証券会社もあります。取り崩す金額を定額指定したり、取り崩す口数を定率あるいは期間指定します。いろいろな取り崩し設定ができるとしても、資本回収係数の複利効果で増えるのは口数ではなく資産額なので、係数に従うなら定額指定一択となります。また非課税口座では定期売却できなかったり、口数で買い付けた投資信託は定期売却できなかったりするので、注意が必要です。

利回りが約束されているならばこのストラテジーは優秀なのですが、利回りを約束するものではないのがリスク資産。20年計画が15年で頓挫してしまうリスクは常に付きまといます。

(2)予想分配金提示型

分配金とは配当のようなものです。予想分配金提示型は、決算日前日の基準価額に応じて分配金を決定・分配します。毎月決算毎月分配の商品への設定が多いです。目論見書に記載されている分配金は、基準価額が

11,000円以上12,000円未満の場合、1万口あたり200円

12,000円以上13,000円未満の場合、1万口あたり300円

13,000円以上14,000円未満の場合、1万口あたり400円

14000円以上の場合、1万口あたり500円

となっていることが多いです。謳われていませんが、基準価額が

10,500円以上11,000円未満の場合、1万口あたり100円

分配することがあります。

予想分配金提示型投資信託は、元本は減らしたくないが運用益は手にいれたいという欲張りな個人投資家のニーズに応えた金融商品です。株価指数よりもよい運用成績を目指すアクティブファンドへの設定が多いです。運用にかかる経費率は高くなるため、ベンチマークインデックスファンド至上主義者には毛嫌いされがちですが、よくよく調べてみるとコストに勝るリターンをたたき出している商品もあります。買った者勝ちの2023年相場ですが、実際の運用成績を見てみます。

予想分配金提示型投資信託の雄、アライアンス・バーンスタイン米国成長株投信Dコースの運用成績がどれほどなのか、ベンチマークであるS&P500インデックスファンドと比較してみます。

SBI・V・S&P500インデックスファンドは、2023年1月4日の基準価額が16,213円、11月15日の基準価額が22,145円です。1月4日に100万円買い付けていれば、11月15日付けで含み益が36万円程度にあります。アライアンス・バーンスタイン米国成長株投信Dコースは、含み益28万円、実現利益15万円程度、リターン43ポイント程度ですから、アクティブファンドの面目躍如、高い運用コストに見合った成績を叩き出したと思います。

惜しむらくは、毎月分配型投資信託が新しいNISA成長投資枠の除外要件となっていることです。来年からは非課税口座での毎月分配型投資信託の新規買付ができなくなりました。運用益をほぼ毎月手にするためには、予想分配金提示型の分配ルールに取って代わる、新たな取り崩しストラテジーを考える必要があります。

(3)予想分配金提示型の分配則を取り崩しに活用してみる

年単位での取り崩しルールはよく見かけます。でも粒度が粗いし、複利効果を捨てているように見えます。毎月お小遣いをいただくような、それこそ月単位のルールが欲しいところです。というわけで、以下のストラテジーを考えてみました。毎月決まった日の評価額が投資額の

110%未満の場合、取り崩さない

110%以上120%未満の場合、保有口数の1%を取り崩す

120%以上130%未満の場合、保有口数の2%を取り崩す

130%以上140%未満の場合、保有口数の3%を取り崩す

140%以上の場合、保有口数の4%を取り崩す

この取り崩しストラテジーによる運用をしていたらどうなったか、いろいろな投資信託の成績を見てみます。

自分で取り崩すので、アクティブファンドを買い付ける必要はありません。インデックスファンドで十分です(でも、おそらくアクティブファンドのほうが成績はよいと思います)。また自身の売却による基準価額の変化(おそらく下落方向)は無視しています。

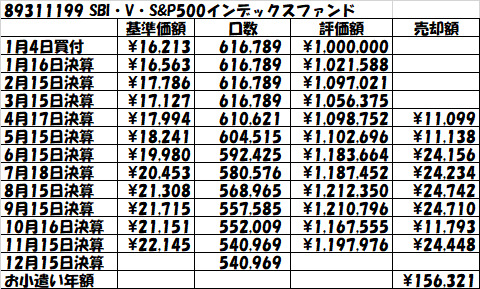

SBI・V・S&P500インデックスファンド

1月4日に買い付けて11月15日までホールドしていた場合の含み益は365,879円です。取り崩しストラテジーを適用した場合、含み益が197,976円、実現利益が156,321円です。

基準価額が上昇している以上、取り崩したほうが分が悪いのは当然ですが、実現益がしっかりあって、元本も毀損していない。十分な成果と思います。

次は、みんなに人気のオルカンに適用してみます。

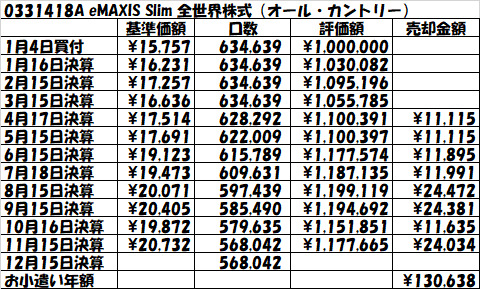

eMAXIS Slim 全世界株式(オール・カントリー)

S&P500指数を見てしまうと物足りないかも。でも今後ドル安が想定されるなか、米国株だけでない、というのは一定の安心感になるかもしれません。

最後に、変わり種として、全世界株式の3地域均等の合成指数ファンドへの取り崩しストラテジー適用です。

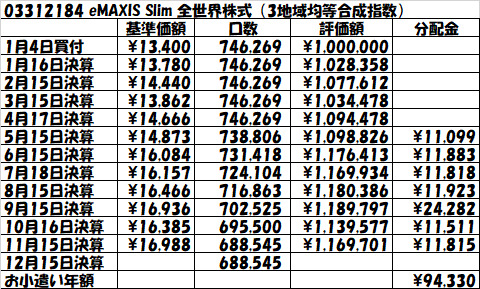

eMAXIS Slim 全世界株式(3地域均等)

3地域均等なのでACWIにくらべて為替の影響を受けにくいかも…という思惑があります。実際のところどうでしょうか。投資対象の分散できていることに加えて、地味に嬉しいのはコスト。合成される前の指数インデックスファンドの信託報酬が

eMAXIS Slim 先進国株式:0.09889%

eMAXIS Slim 国内株式:0.143%

eMAXIS Slim 新興国株式:0.1518%

ですが、これら3つを合成させた3地域均等は0.05775%と安くなります。ま、細かい話ですけど。運用成績は物足りないかな。

以上、投資信託の取り崩しストラテジーについて考えてみました。思いつきの【予想分配金提示型分配則の評価額への応用】ですが、高い時に多く売るのは悪くない取り崩し方だと自画自賛 ٩(ˊᗜˋ*)و

新NISAの成長投資枠ですが、S&P500インデックスファンドと全世界株式(オールカントリー)を100万円ずつ買って、取り崩しストラテジーを検証しながら運用していくと思います。個別には

・償還リスク回避で、同一指数でも純資産総額が多い商品

・移管リスク回避で、複数の金融機関から販売されている商品

で選ぶと思います。

conclusion

取り崩しストラテジーについて考えてみました。

新NISAで投資!の掛け声に推されて買いっ放し、非リスク資産への還流がないのは異様な光景です。投資とは豊かな生活を送るためのもの、実現利益が出てなんぼです。

取り崩しに正解はないので、各人が自分流でやってみて、いい方法があれば教えてください。

どうぞよろしくお願いいたします。

https://www.youtube.com/watch?v=Pt3KUvWgO04

LION FXとOANDAで、FX

取引をしています。

週足チャートで、大まかな方向を確認してます。

FXで短期なら4時時間、15分チャートで、取引するかな。

GMOクリック証券は、米国VIの売り0.1ロットずつかな。

銀も売りと買いの両方を、0.1ロットずつ。

IG証券は、EUボラティリティを0.1ロットずつ売り。

FXは、最小の1000通貨で取引してます。

USD/CAD AUD/NZD EUR/GBP EUR/CAD USD/SGD EUR/SGD

あたり、週足チャートでみながら少しずつポジションづくり

対JPYやTRYはやらないな。

トラリピやループイフダンや網掛けFX/浜本学泰を参考。

注文は指し値、決済は成り行きで、取引

デモ口座も作れるから、使い捨てアドレスで作成検証してみて下さい。

長期投資ができる銘柄(商品)で、

安いバーゲン時に買う(売らない)、

高い時に売る、の基本原理が実現されているので賛同します👑✨✨🎄🍰💰

>毎月決まった日の評価額が投資額の

110%未満の場合、取り崩さない

110%〜120%未満なら、保有口数1%を売る

120%〜130%未満なら、保有口数2%を売る

130%〜140%未満なら、保有口数3%を売る

140%以上なら、保有口数4%を売る

別試算(概算):

毎月10万円(年間120万)10年積立て、

(投入金=1200万)

平均年率7%のSP500ファンドで、

10年後、仮に含み益=800万、

合計評価額=2000万になった。

評価額140%以上保有口数4%を毎月売るルールに従い、毎月80万(約2年間)受取るのもよいですし、毎月0.4% 8万を末永く受取るのもよいですし、その間くらいで取り崩すもありですね(^^)。

安い時に売らない、高い時に売るのが肝要👑✨✨💰

>> まいまいまいんに さん

コメントありがとうございます。>毎月10万円(年間120万)10年積立て、

10年間積み立てを継続できる方は、取り崩しを考える必要がないです。仰るように、ひたすら積み立てるのがよいと思います。

わたしの問題意識は、総務省統計局家計調査報告

https://www.stat.go.jp/data/sav/sokuhou/nen/pdf/2022_gai4.pdf

に見られるように、60歳以上の貯蓄現在高が高く、構成比では定期性預貯金が高くなっていることです。この世代に共通する相談事として、ひとつは「相続が心配」、もうひとつは「新しいNISAにわたしも参加できる?」があります。

このふたつの相談事の定型解、

「相続が心配」は、早めに資産を相続人に移して有効活用してもらいましょう、相続税にもっていかれるよりいいですよね٩(ˊᗜˋ*)و、です。

「新しいNISA、わたしも参加できる?」は、、、おそらく、相対的に余命が短い世代に長期のコミットを要求する「つみたて」が馴染まない、から尋ねてくると思うのですが(さすがに面と向かって聞きにくい)、

つみたてでなくても参加できますよ、と返します。

定期性預貯金の魅力は「元本割れなく相対的に有利な運用利回り」です。元本と運用益をセットで考えるのでなく、「元本割れ、含み損は許せない」と「利回りは高いほどがよいが最悪ゼロでも構わない」と分けて考えていると思います。そういう人たち向けの、元手とインカムを分離したように見せる「予想分配金提示型」の商品開発は舌を巻きます。いくつになってもお小遣いは欲しいという心理に応えています。

2023年相場は右肩上がりなので、この期間だけ切り取ると懸念が抜けてしまうのですが、相場には下落傾向もあります。取り崩しストラテジーに下落相場の場合も含めないとメンタルの安寧は得られないかもしれません。

> 毎月決まった日の評価額が投資額の

> 80%~90%未満の場合、初期投資額10%を買付

> 70%~80%未満の場合、初期投資額20%を買付

非課税口座には枠があるので追加投資は避けたいところです。初期投資は枠の半分以下にしないと難しいかなー。

気づきを与えていただき、どうもありがとうございました。

>> YASUHID さん

コメントありがとうございます。浜本さん…野村證券出身の方ですよね。独立されてからの市況株のお話をうかがったことがあります。株はファンダメンタルズ、、、印象深く記憶に残っています。

教えていただいた動画はまだ見たことがありません。でも浜本さんの動画ですから、きっと腹落ちするよう内容なのでしょうね。

どうもありがとうございました。

>> YASUHID さん

コメントありがとうございます。動画見ました。詳細は語られていませんでしたが、おそらく浜本さんのことだから、ひたすらにロングショートを繰り返す。レンジ相場でスプレッドが小さいほうがいいというのも、短期の小さな損益を回数を重ねて大きく育てる、あたりかな。

通貨や株のように一日に何度も売り買いできれば数を重ねられるのですが、投資信託は一日に一回しか値がつかないし一回しか買えませんから、どのように応用させるかですね。

投資信託ネタではありませんが、浜本さんの市況株ストラテジーは寄りの売買引けの売買が基本。日中の業種指数変動が海外市場で大きな窓になって動くので、海外市場でADRを売買するのはありかも…

少し調べてみます。どうもありがとうございました。

とても勉強になりました。年初に100万投資する方がパフォーマンスがいいんですね。

一気に100万はちょっと勇気が・・・躊躇ってしまいます。

株式でも2010~から始めて、2013の春にコカ・コーラに100万突っ込もうかと思っているうちに騰がってしまって買わずじまいです。この1月考えてみます。

いま考えているのは、この1年間だけ、ifree next インド株に毎日2500円積み立てて年間50万ほどをその後10年放置したままにしてみようかと。これなら一気に50万突っ込むことより気持ちの負担が楽なような気がします。1年経ったらまた考えたらいいやって。

3地域の信託報酬は魅力的なんですね。

また見返して何回も読み返したいと思います。

勉強になります。ありがとうございます。

>> 白州太郎 さん

コメントありがとうございます。昨年は上げ相場だったので、買ったもん勝ちです。今年は、まだ2営業日しか経っていませんが、1月4日大発会が底ですね(海外ファンドは約定日がずれるので、大発会が…といっても信憑性がありませんが、韻を踏んだら…)。

海外ファンドは、12月27日約定分が1月4日受渡しなので、買い進めています。取り崩しストラテジーの実証もありますし。27日、28日、29日約定分が高値だったので、NASDAQやSOX、テクノロジー系は含み損。パフォーマンスは、

S&P500系ベンチマークファンドが、100.0~100.1%

NASDAQ100ベンチマークファンドが、99.1%

SOX系ベンチマークファンドが、98.4~98.5%

といった具合です。

個人投資家は時間が味方なので、買付価格を下回ると現引きして春が訪れるまで引きこもる、黙聴、というのが有効な戦術になりますが、可処分時間の猶予がない人は含み益がいくら膨らんでも嬉しくないし、健康年齢をとうに過ぎて相続資産にしかならないのに後生大事に資産運用するのは違うんじゃない?的問題意識から、含み益を実現益にする方法、出口戦略を考えてみました。

先日亡くなられた山崎元さんが「資産運用は運用効率に尽きるので投資家の年齢と投資先に関係はない」とおっしゃっられていたことがありました。運用の本質ですが、資産は有効に使ってなんぼなので、出口戦略はそれなりに必要だろうと思っています。出口戦略不要のバリバリ現役世代にはほぼ縁がないので、つみたて投資枠をフル活用していただければと思います。